6月初,華能集團(tuán)宣稱將收購(gòu)國(guó)內(nèi)最大新能源民企協(xié)鑫集團(tuán)旗下的光伏電站上市公司協(xié)鑫新能源51%的股份。

興業(yè)太陽(yáng)能6月5日發(fā)布公告,公司大股東將變更為水發(fā)集團(tuán)(香港)控股有限公司,持股比例為66.92%。后者屬于水發(fā)能源集團(tuán)有限公司,是山東省屬國(guó)企水發(fā)集團(tuán)有限公司的全資子公司。

近來(lái)又有消息稱,中電光伏將獲得南京鋼鐵集團(tuán)和某大型資產(chǎn)管理公司的十億元注資,順風(fēng)清潔能源也開始著手將大批量電站資產(chǎn)出售給國(guó)有企業(yè)。

十年河?xùn)|、十年河西,答案就在光伏行業(yè)的漫長(zhǎng)發(fā)展中。我們清晰的看到,在國(guó)企加速入局之后,下半場(chǎng),光伏行業(yè)的玩兒法正在悄然改變。

上半場(chǎng)從狂歡到一地雞毛

從現(xiàn)在往回看,2004年被認(rèn)為是全球光伏產(chǎn)業(yè)全面爆發(fā)的元年。

也就是從2004年前后開始,在國(guó)際市場(chǎng)的帶動(dòng)下,尚德、英利、天合、晶科、賽維等一批國(guó)內(nèi)光伏制造商開始涌現(xiàn),造就了一批富豪。

初期的中國(guó)光伏產(chǎn)業(yè)從中游電池片和組件環(huán)節(jié)切入,處于“兩頭在外”的局面,上游多晶硅原材料和下游光伏電站終端應(yīng)用市場(chǎng)絕大部分都依靠海外市場(chǎng)。

由于市場(chǎng)急速擴(kuò)張,被外資壟斷的多晶硅原材料價(jià)格瘋狂飆漲。2007年初,多晶硅價(jià)格黑市價(jià)格每公斤高達(dá)300美元;到當(dāng)年年底,價(jià)格被炒到每公斤400美元。

于是多家民營(yíng)企業(yè)開始試圖涉足上游多晶硅這個(gè)看似前途無(wú)量的領(lǐng)域。也因此,許多企業(yè)栽了大跟頭,甚至破產(chǎn)倒閉。2008年受國(guó)際金融危機(jī)影響,無(wú)論是上游多晶硅還是中游的電池片和組件價(jià)格都開始暴跌。一年內(nèi),硅料價(jià)格從每公斤400多美元,跌至每公斤40美元,跌去了絕大部分。

好在市場(chǎng)很快恢復(fù),從2009年下半年開始,以德國(guó)為首的國(guó)家和地區(qū)再次掀起了光伏安裝熱潮,終端需求迅速回升。到2010年,中國(guó)光伏行業(yè)走入頂峰,那是大家最賺錢的一年。

從2011年底開始,國(guó)際上對(duì)中國(guó)光伏行業(yè)發(fā)起的“雙反”,迅速讓中國(guó)光伏制造商們陷入困境,國(guó)內(nèi)光伏行業(yè)開始了長(zhǎng)達(dá)兩三年的掙扎。

盡管從2009年開始,中國(guó)試圖通過金太陽(yáng)工程開啟國(guó)內(nèi)電站應(yīng)用市場(chǎng),但是由于政策、市場(chǎng)等多種因素影響,效果非常不理想。從2009年到2012年,4年時(shí)間國(guó)內(nèi)總計(jì)安裝量只有6.15GW。民營(yíng)光伏企業(yè)絕大部分還停留在制造領(lǐng)域。

國(guó)內(nèi)市場(chǎng)開啟中場(chǎng)盛宴

2013年對(duì)于中國(guó)光伏行業(yè)來(lái)說,是另一個(gè)具有里程碑意義的年份。這一年,中國(guó)光伏應(yīng)用市場(chǎng)開始真正啟動(dòng),并一路狂飆。

2013年7月,國(guó)務(wù)院發(fā)布《關(guān)于促進(jìn)光伏產(chǎn)業(yè)健康發(fā)展的若干意見》。一個(gè)月后,國(guó)家能源局發(fā)布《關(guān)于發(fā)揮價(jià)格杠桿作用促進(jìn)光伏產(chǎn)業(yè)健康發(fā)展的通知》,明確光伏補(bǔ)貼從金太陽(yáng)“事前補(bǔ)貼”正式轉(zhuǎn)為度電補(bǔ)貼,分布式補(bǔ)貼0.42元/kWh,地面電站采用三類標(biāo)桿電價(jià),分別為一類地區(qū)0.9元/kWh,二類地區(qū)0.95元/kWh,三類地區(qū)1.0元/kWh,光伏項(xiàng)目審批由核準(zhǔn)制向備案制過渡。根隨中央政府的政策,各部委、各省市縣的落實(shí)政策也紛紛出臺(tái)地方補(bǔ)貼政策,2013年9月起,可再生能源附加征收標(biāo)準(zhǔn)提高到1.5分/kWh,每年可籌集資金約370億元。

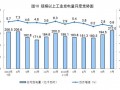

此后,我國(guó)光伏產(chǎn)業(yè)呈現(xiàn)強(qiáng)勢(shì)復(fù)蘇。從2013年到2018年,中國(guó)光伏行業(yè)新增裝機(jī)分別為9.58GW、10.56GW、15.13GW、34.15GW、53.06GW、44.26GW,分別同比增長(zhǎng)199.38%、10.23%、43.28%、125.71%、49.52%、-16.58%。

加上海外市場(chǎng),6年時(shí)間,中國(guó)光伏制造商賺的盆滿缽滿。

下游電站原本是國(guó)有發(fā)電企業(yè)最擅長(zhǎng)的領(lǐng)域,但是在光伏電站不菲的利潤(rùn)空間誘惑下,光伏制造商也開始向下游電站領(lǐng)域延伸。一方面,可以攫取豐富的利潤(rùn),另一方面還可以帶動(dòng)自身組件的銷售。

此間,民營(yíng)企業(yè)涉足光伏電站還源于一個(gè)因素,國(guó)企尤其是央企喜歡大型地面電站,分布式以及一些中小型地面電站,成為許多民營(yíng)企業(yè)的機(jī)遇。對(duì)于國(guó)企而言,除了光伏還有一個(gè)選擇,那就是單個(gè)投資體量較大的風(fēng)電領(lǐng)域。

在很長(zhǎng)一段時(shí)間,在光伏電站投資領(lǐng)域,國(guó)有企業(yè)與民營(yíng)企業(yè)幾乎處于各占一半的市場(chǎng)份額。

在光伏電站補(bǔ)貼較高、利潤(rùn)空間較大的時(shí)期,即便融資成本較高,民營(yíng)企業(yè)依然有不錯(cuò)的投資利潤(rùn)空間。

但是補(bǔ)貼款的拖欠,則將民營(yíng)光伏電站企業(yè)拉入了深淵。

于是從去年開始,協(xié)鑫、隆基等民營(yíng)企業(yè)不得不頻繁出售旗下的光伏電站,以回籠資金,確?,F(xiàn)金流。

下半場(chǎng)的玩兒法

隨著平價(jià)上網(wǎng)時(shí)代的到來(lái),擁有絕對(duì)資金成本優(yōu)勢(shì)的國(guó)企開始加速入場(chǎng),民營(yíng)不得不重新找準(zhǔn)定位,開啟光伏下半場(chǎng)。

除了央企之外,地方國(guó)企也開始加速“跑馬圈地”。

自今年6月起,各大國(guó)企在光伏領(lǐng)域動(dòng)作頻頻,光伏行業(yè)的股權(quán)交易活躍程度已經(jīng)超越了以往任何一個(gè)年份。華能集團(tuán)、水發(fā)集團(tuán)、南鋼集團(tuán)攜巨資入局,讓光伏產(chǎn)業(yè)漸變成為資本戰(zhàn)場(chǎng)。

此前民企經(jīng)營(yíng)業(yè)務(wù)拓展過快,戰(zhàn)略方向不明晰,導(dǎo)致出現(xiàn)企業(yè)運(yùn)轉(zhuǎn)過程中資產(chǎn)負(fù)債過高和現(xiàn)金流緊張的局面。在這個(gè)過程中,補(bǔ)貼拖欠也加速和惡化了這種狀況。光伏民企劍走偏鋒,真到了生死存亡的時(shí)候,企業(yè)只能選擇“賣身續(xù)命”,重新找準(zhǔn)自己的定位,做自己最擅長(zhǎng)的制造環(huán)節(jié)。

同時(shí),融資成本吞噬了太多的利潤(rùn),國(guó)家的補(bǔ)貼又遲遲未發(fā)放,以協(xié)鑫新能源為例,國(guó)家欠的補(bǔ)貼高達(dá)62億,而協(xié)鑫新能源去年的營(yíng)收56億,等于被欠了一年的營(yíng)收。與其這樣不如轉(zhuǎn)給央企,盤活優(yōu)質(zhì)資產(chǎn)。

對(duì)于國(guó)企而言,因?yàn)槠絻r(jià)上網(wǎng)進(jìn)程在加快,光伏系統(tǒng)的制造成本在逐年下降,預(yù)計(jì)明后年實(shí)現(xiàn)平價(jià),屆時(shí)的電站利潤(rùn)將被大幅壓縮,國(guó)企的資金成本優(yōu)勢(shì)則將更加凸顯。

所以,此時(shí)加速買下民企的電站,才是未來(lái)國(guó)企在光伏領(lǐng)域競(jìng)爭(zhēng)的核心運(yùn)力。“一個(gè)賣身續(xù)命,一個(gè)趁機(jī)收割,大家皆大歡喜。”

如今風(fēng)電行業(yè)已形成寡頭局面。而光伏行業(yè)的硅片、組件等領(lǐng)域,都誕生了龍頭企業(yè)。寡頭化明顯的情況下,民企變得獨(dú)木難支。“全球最大的光伏EPC商特變電工,去年領(lǐng)跑者一個(gè)沒中,就因?yàn)槌钟须娬緮?shù)量不足。拿不住,補(bǔ)貼拖欠沒有現(xiàn)金流,全是賬面價(jià)值。”

一方面,在制造端,這些龍頭企業(yè)將占據(jù)一定的市場(chǎng)份額,而在央企加速收購(gòu)和進(jìn)入下游電站之后,電站系統(tǒng)價(jià)格有望加速下降。另一方面,這將倒逼光伏中上游企業(yè)降本增效,對(duì)于光伏中小型的制造企業(yè)來(lái)說,這將是一次新的洗牌過程。

以如今的形勢(shì)來(lái)看,“國(guó)民聚合”的模式不失為產(chǎn)業(yè)發(fā)展的新起點(diǎn),此前以民營(yíng)企業(yè)為代表的光伏產(chǎn)業(yè),憑借頭部公司優(yōu)勢(shì)在這場(chǎng)戰(zhàn)爭(zhēng)中暫時(shí)取得領(lǐng)先,而國(guó)企龐大資金的實(shí)力入駐也將為市場(chǎng)帶來(lái)更加鮮活的動(dòng)力。對(duì)于如今的民營(yíng)企業(yè)來(lái)說,比起當(dāng)年優(yōu)勝劣汰的競(jìng)爭(zhēng),光伏行業(yè)的“玩法”正在發(fā)生一次根本上的改變。

在平價(jià)時(shí)代,從電站開發(fā)者來(lái)看,大型地面電站將是國(guó)企的天下。而分布式電站由于小型、分散、手續(xù)繁雜、開發(fā)困難較多等問題,以光伏組件、逆變器、EPC為主業(yè)的龍頭民企,在做好制造的同時(shí),依然可以開辟這一陣地。