對(duì)2020年上半年各環(huán)節(jié)產(chǎn)量數(shù)據(jù)進(jìn)行梳理,可以發(fā)現(xiàn):各環(huán)節(jié)都會(huì)有一定的庫存。

表1:國(guó)內(nèi)各環(huán)節(jié)產(chǎn)量和消費(fèi)情況

說明:

1:數(shù)據(jù)來源于中國(guó)光伏行業(yè)協(xié)會(huì)王勃華秘書長(zhǎng)的報(bào)告

2:數(shù)據(jù)來源于硅業(yè)分會(huì)馬海天秘書長(zhǎng)的報(bào)告

3:國(guó)家能源局統(tǒng)計(jì)數(shù)據(jù)為新增并網(wǎng)11.5GW,考慮補(bǔ)裝、超配等因素,上半年國(guó)內(nèi)組件需求按照14.5GW考慮。

4:根據(jù)王勃華秘書長(zhǎng)的報(bào)告數(shù)據(jù),1~5月出口量為27.7GW;根據(jù)Solarzoom的跟蹤,6月份組件出口量為5.99GW。

二、上半年晶硅組件的需求

2019年,海外全年總裝機(jī)約為84.8GW(IEA數(shù)據(jù));今年上半年受疫情影響,應(yīng)該不會(huì)超過去年全年的一半,假設(shè)按42.4GW考慮;即使再考慮平均20%超裝,即海外光伏組件的總需求為50.9GW,包含晶硅組件、薄膜組件。

First Solar作為全球排名前十的組件企業(yè),2020年總銷售量預(yù)期為5.8~6GW。假設(shè)上半年為一半,2.9GW;

則上半年海外對(duì)晶硅組件的需求為:50.9-2.9=48GW。

三、各環(huán)節(jié)庫存數(shù)據(jù)的推算

1、硅片+電池片

根據(jù)上文,海外對(duì)硅片、電池片的總需求為:

48(晶硅組件總量)-33.7(國(guó)內(nèi)出口)=14.3GW

包含各企業(yè)在海外廠的產(chǎn)量、國(guó)內(nèi)出口量。

即使海外廠的產(chǎn)量為0,全部靠國(guó)內(nèi)出口滿足,則

75(硅片總量)-53.3(用于國(guó)內(nèi)組件)-14.3(出口海外) =7.4GW

因此,預(yù)期國(guó)內(nèi)的硅片、電池片累計(jì)的庫存約7.4GW

2、各環(huán)節(jié)累計(jì)

根據(jù)表1,國(guó)內(nèi)有約2.2萬噸硅料的庫存(折合約6.5GW)

6.5(硅料)+7.4(硅片、電池片)+5(組件)=18.9GW

需要特別說明的是:

1)雖然力求數(shù)據(jù)真實(shí),但由于數(shù)據(jù)不可得性,計(jì)算過程采用了一些假設(shè)數(shù)據(jù),因此,上述結(jié)果肯定存在一定的誤差。然而,截止2020年6月底,全球光伏產(chǎn)品存在大量庫存,且主要在中國(guó)企業(yè)倉庫里,這一點(diǎn)是確定的。

2)由于產(chǎn)品在各環(huán)節(jié)中間流通,硅片、電池片的庫存可能在組件企業(yè)倉庫里,組件的庫存可能在經(jīng)銷商的倉庫里,甚至在項(xiàng)目工地上,但未安裝;

3)不同類型產(chǎn)品庫存是不一樣的。例如,大尺寸硅片、高效電池市場(chǎng)表現(xiàn)供不應(yīng)求,很難有庫存。

4)本文用的是截止6月底的數(shù)據(jù),近兩個(gè)月情況會(huì)有一些變化。

受事故及新疆疫情的影響, 7、8月份的硅料月產(chǎn)量?jī)H有2.8萬噸(1~4月平均月產(chǎn)量3.5萬噸),嚴(yán)重低于下游的旺盛需求,因此近期硅料庫存已經(jīng)大幅下降,預(yù)期在0.7~0.8萬噸;

三季度,國(guó)內(nèi)、外均有大量項(xiàng)目開始建設(shè),組件需求表現(xiàn)強(qiáng)勁,因此近期組件庫存量近期也明顯下降。

四、四季度價(jià)格應(yīng)該會(huì)走低

1、硅料供需緊張的情況四季度應(yīng)該會(huì)緩解

近期,協(xié)鑫、大全等企業(yè)均表態(tài),會(huì)盡快恢復(fù)生產(chǎn)。而在現(xiàn)有的價(jià)位下,國(guó)外硅料也能保持合理的盈利。

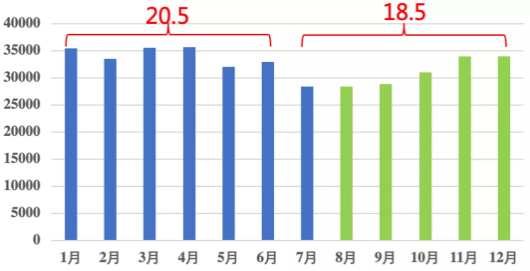

隨著新疆疫情緩解,各企業(yè)檢修完成逐步恢復(fù)生產(chǎn),下半年國(guó)內(nèi)硅料產(chǎn)量預(yù)期可達(dá)到18.5萬噸,如下圖所示。加上海外進(jìn)口4萬噸(上半年為5.5萬噸),下半年國(guó)內(nèi)硅料總供應(yīng)可以達(dá)到22.5萬噸,折合67GW。

可以支撐全年硅片產(chǎn)量為:75GW+67GW=142GW

142GW硅片,足以滿足全球的組件需求。

到2季度末,單晶硅片產(chǎn)能將超過160GW;3季度末,將達(dá)到190GW;多晶硅片產(chǎn)能遠(yuǎn)超市場(chǎng)需求。硅片產(chǎn)能不是制約因素。

3季度末,單晶PERC電池產(chǎn)能也遠(yuǎn)超市場(chǎng)需求,也不是制約因素。

因此,四季度隨著硅料供求關(guān)系的緩解,不再制約行業(yè)總產(chǎn)量,在硅片、電池片產(chǎn)能過剩的推動(dòng)下,硅片、電池片會(huì)出現(xiàn)明顯下行,推動(dòng)組件價(jià)格的下降。然而,由于各種輔材(銀漿、背板、鋁邊框、玻璃)成本都在上漲,組件價(jià)格很難回到1.4元/W以下,預(yù)期單面組件1.5~1.6元/W,雙面組件貴0.1元/W可能是一個(gè)合理的價(jià)格。