然而,這種指數(shù)性增長主要受到在美國在有組織的電力市場之外運營的垂直一體化公用事業(yè)公司的影響,這些公司為美國三分之二的電力消費者提供服務。那么儲能系統(tǒng)將如何進入這些市場,并獲取收入呢?

儲能項目可以通過三種方式在美國有組織的電力市場中獲取收入:平臺、產(chǎn)品、支付日。然而,不同的儲能項目將以不同的方式利用這些潛在的收入來源,投資者需要獲得那些能夠駕馭復雜且不斷變化的監(jiān)管和市場環(huán)境的靈活的開發(fā)人員的幫助。

特斯拉、Greensmith和AES公司在四個月內部署了超過70兆瓦的儲能系統(tǒng),以防止類似阿利索峽谷天然氣儲存設施災難時發(fā)生的電力中斷。

以下將對越來越多上線運營的儲能系統(tǒng)如何擾亂電力市場進行一下探討。但首先需要介紹儲能項目如何利用美國有組織的電力市場機會的三種方式。

(1)平臺:最佳的計劃

獨立系統(tǒng)運營商(ISO)將經(jīng)歷一個規(guī)劃過程,以提高可靠性或市場效率。同樣,需要將儲能項目視為一種可靠性資產(chǎn),可以作為低成本、非線纜電力傳輸?shù)奶娲桨?,以提高可靠性?/div>

例如,電網(wǎng)上相對隔離的區(qū)域在高峰需求期間可能不會獲得電網(wǎng)或本地發(fā)電機的電力。部署儲能項目并不是為增加電網(wǎng)或本地的發(fā)電能力,而是在緊急情況為本地設施或電網(wǎng)輸電。儲能項目在建成之后為服務成本為基礎的項目提供資助。

如果這個例子中儲能項目與所謂的“可靠性傳輸擴展”的輸電項目起著相同的作用,它也應該進行類似于“經(jīng)濟傳輸”的模擬,將剩余電能轉移到受限區(qū)域將會為市場的買賣雙方創(chuàng)造利益。但到目前為止,只有PJM公司位于巴爾的摩附近的電網(wǎng)部署了一個這樣的項目。

獨立系統(tǒng)運營商(ISO)遲遲不愿為這些項目提供資金的一個原因是,雖然這些具有“可靠性”的儲能項目與確定如何使用電網(wǎng)的緊急風險有關,但“經(jīng)濟”的儲能系統(tǒng)需要獨立系統(tǒng)運營商(ISO)決定何時購買和銷售電力。獨立系統(tǒng)運營商(ISO)擔心這會挑戰(zhàn)他們的市場獨立性,因為他們調度儲能項目的方式總是會影響電力價格,并且可能使他們看起來像自我交易的市場參與者。

然而,獨立系統(tǒng)運營商(ISO)已經(jīng)通過輸電線路調節(jié)功率,這肯定會影響電力價格。當一個新的輸電項目被提議用于緩解需求高(因此價格高)的電網(wǎng)區(qū)域的擁塞時,當?shù)匕l(fā)電機的收入將會受到影響。

在這種情況下,保持獨立系統(tǒng)運營商(ISO)獨立性的是透明的成本效益分析和具有金融輸電權力的安全約束經(jīng)濟調度,這是一種在輸電線路上公平地移動電力,并從當?shù)貎r格差異中分配收入的標準方法。

如果市場開始進行更多的時段調度,他們可以根據(jù)透明優(yōu)化以相同的方式調度儲能項目,并為任何支付儲能成本的人分配財務存儲權。

?。?)產(chǎn)品:服務費用

雖然獨立系統(tǒng)運營商(ISO)并不愿意被動地將儲能項目整合到電網(wǎng),并支付費用,但他們已經(jīng)接受儲能項目所提供的服務,如快速頻率響應、容量或監(jiān)管。儲能項目可以進行競爭,但以“技術中立”為基礎。但是,在電池和其他清潔技術(如可再生能源)改變游戲規(guī)則之前,這些服務是由市場定義的。

從理論上講,將儲能項目部署到這些技術中立的產(chǎn)品中應該很簡單。但儲能項目的容量是有限的,需要更多的電能進行充電,存儲之后再對外釋放,它們可能完全由電力電子設備控制。

這些差異意味著現(xiàn)有的市場產(chǎn)品定義往往不適合采用儲能項目,雖然大多數(shù)現(xiàn)有參與者通常僅為其收入的一小部分提供輔助服務,專用于單一服務(例如法規(guī))的儲能項目可能具有它們的特性。通過簡單的規(guī)則改變顛覆了商業(yè)模式。

儲能項目還具有在市場中并不受到重視的屬性,雖然它們具有快速地改變其輸出,減少碳排放的能力,或者可以模塊化快速部署。這些屬性提供了一些優(yōu)勢,但需要修改電力市場規(guī)則才能得到適當評估。電池儲能系統(tǒng)和天然氣發(fā)電廠之間的標準等效似乎需要1:4的功率比,即1兆瓦(MW)的發(fā)電和4MWh電池儲能容量。

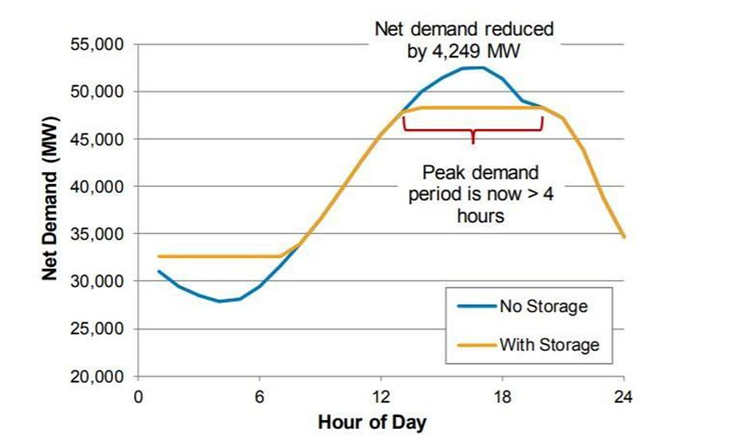

4小時儲能系統(tǒng)的調度在 2011年高峰需求日對加利福尼亞凈負荷的影響

然而,以這種方式電池儲能并不一定在經(jīng)濟上有效,這是因為一些峰值需求可能持續(xù)更長時間,還有一些可能更零散,并且電池的最高價值應用可能涉及不同的功率比。

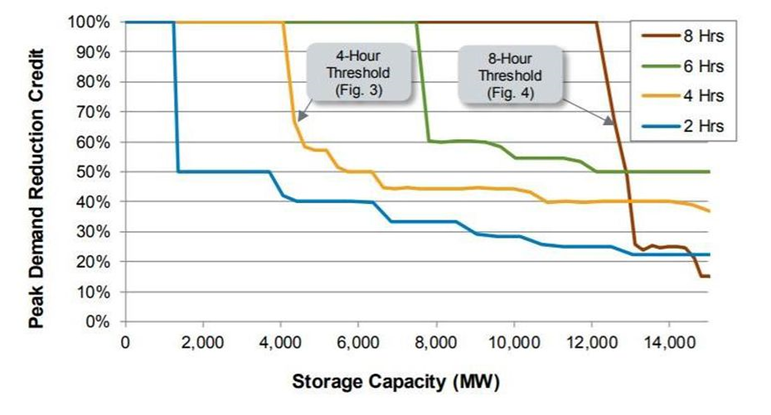

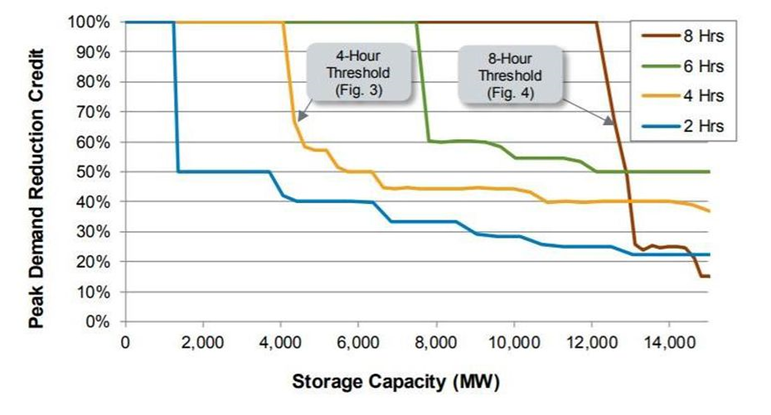

增量峰值需求減少信用額度是加利福尼亞州儲能容量的功能

通過提供電網(wǎng)的產(chǎn)品來獲得儲能項目收入將始終取決于市場規(guī)則。作為大多數(shù)市場的新的競爭者,儲能項目(尤其是電池儲能)并不總是能夠確保規(guī)則對其進行最佳評估。

(3)支付日:如何獲利?

錯誤地使用儲能資源的一種方法是直接在電力市場上競爭。那么有什么比套利更簡單:低買高賣?

不幸的是,如今的市場并沒有以這種方式提供足夠的收入。比較一下市場價格上漲最多的兩個獨立系統(tǒng)運營商(ISO)中的每日批發(fā)電價差異,例如加利福尼亞州的CAISO和德克薩斯州的ERCOT,其中每天從低買高賣(假設沒有往返損失)中粗略估計的收入達到每千瓦時為10-20美元,這不足以支付這筆費用,如NV Energy公司最近宣布將增加100兆瓦電池儲能容量。

有一點很清楚:功率比越高,套利收入越多。例如,在2017休斯頓負載區(qū)的實時市場中運行功率比為4:1,并且往返損耗為20%的電池儲能系統(tǒng)可能會達到每年57美元/千瓦時。這使其成為一項具有吸引力的投資。

這與其他獨立系統(tǒng)運營商(ISO)形成鮮明對比,并突出了能源市場的哪些投資具有最大價值的效率。

即使能源套利收入足以支持儲能投資,如今的儲能市場仍然存在一些障礙。并非所有獨立系統(tǒng)運營商(ISO)都提供適當?shù)氖袌?ldquo;參與模式”。美國聯(lián)邦能源監(jiān)管委員會(FERC)最近的第841號命令直接解決了這個問題,儲能行業(yè)急切地等待新的關稅結構和參與模式作出回應。

盡管如此,市場必須面對儲能項目容量有限的這一事實,這就帶來了一個問題:它們應該如何在市場中發(fā)揮作用?如今大多數(shù)儲能系統(tǒng)都以機會成本為基礎給出價格,并且會根據(jù)其充電狀態(tài)從市場上購買或出售。

基于機會成本的出價可以有效地分配電池儲能以獲得最大系統(tǒng)效益,但是這種方法需要電池儲能系統(tǒng)保留其容量的權利。隨著越來越多的儲能項目作為邊際定價資源出現(xiàn)在市場中,從市場監(jiān)管的角度來看,這可能成為一個問題。

機器學習改進的快速步伐意味著儲能投標模式可以通過軟件來確定,而對于市場監(jiān)控和監(jiān)管機構來說是一種無法理解的算法。

解決這些問題的一種可能途徑是獨立系統(tǒng)運營商(ISO)將在市場調度算法中增加對概率多周期優(yōu)化的使用。然后,獨立系統(tǒng)運營商(ISO)可以采用最佳方式隨時間調度電池儲能項目,從而降低對不透明和可能存在問題的投標模式的需求。

儲能技術已經(jīng)從清潔能源技術成為了當今的投資機會,但該行業(yè)的真正潛力尚未被挖掘出來。當投資者考慮儲能產(chǎn)品時,他們應該尋求能夠駕馭復雜且不斷變化的監(jiān)管和市場環(huán)境的靈活項目。

隨著越來越多的儲能項目上線運營,獨立系統(tǒng)運營商(ISO)需要利用新的規(guī)則和市場結構進行發(fā)展,以適應技術的潛力。