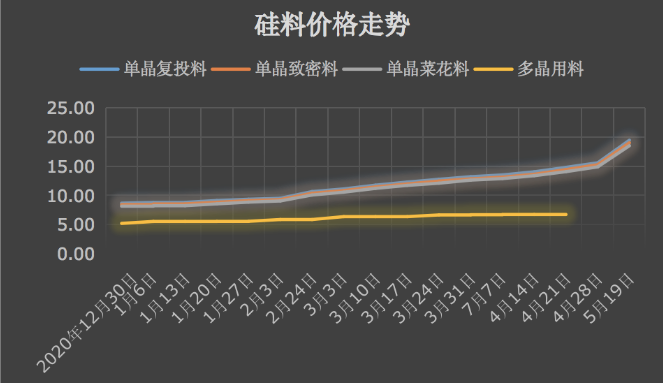

硅業(yè)分會在價格分析中強(qiáng)調(diào)道,本周多晶硅價格延續(xù)漲勢運(yùn)行,其中復(fù)投料、單晶致密料、單晶菜花料成交均價都有不同程度上漲,但最高價和最低價之間的價差較大。主要原因在于:一方面,部分硅料企業(yè)有意控制價格漲幅,以期市場能夠相對平穩(wěn)運(yùn)行,故此形成區(qū)間低價;另一方面,硅料環(huán)節(jié)供不應(yīng)求仍是價格上漲的本質(zhì)因素,加之部分長單、散單比例調(diào)整,散單以相對高價成交,形成區(qū)間高價。

今年以來,多晶硅價格漲幅遠(yuǎn)超出行業(yè)預(yù)期,從年初的85元/kg左右的市場均價一路飆漲至當(dāng)前的190元/kg,漲幅高達(dá)123.5%。多晶硅料價格暴漲之下,硅片、組件價格也漲勢迅猛,M6硅片從年初3.25元/片漲至最新的4.49元/片,漲幅達(dá)38.2%,組件則普遍上漲0.2~0.3元/瓦,最高價已經(jīng)突破1.9元/瓦。

.png)

關(guān)于硅料何以演變成當(dāng)前的價格趨勢,行業(yè)一直眾說紛紜。多晶硅的持續(xù)漲價,電池廠利潤被持續(xù)壓縮,組件企業(yè)對終端客戶的漲價壓力釋放艱難,在市場焦慮情緒的加持下,矛頭開始指向硅料端。下游企業(yè)認(rèn)為,硅料企業(yè)坐地起價,罔顧光伏首年平價的壓力以及行業(yè)的健康發(fā)展。

面對硅料如此兇猛的漲價態(tài)勢,多家硅料企業(yè)在公開場合表態(tài),硅料價格的持續(xù)上漲是由市場供需決定的。

硅業(yè)分會解釋道,多晶硅生產(chǎn)環(huán)節(jié)屬于高投入、高技術(shù)、高載能行業(yè),但又長期處于盈虧線甚至虧損邊緣,因此在產(chǎn)企業(yè)擴(kuò)產(chǎn)資本有限,同時外界資本也少有涉入。而中間硅片、電池片環(huán)節(jié)由于連續(xù)多年維持相對較高的盈利水平,企業(yè)自身擴(kuò)產(chǎn)能力充足,同時也吸引了大量外界資本進(jìn)入。但下游掌握的原料端多晶硅擴(kuò)產(chǎn)規(guī)模數(shù)據(jù)遠(yuǎn)大于實際情況,即未能準(zhǔn)確把握同一階段的硅料供需匹配度,導(dǎo)致中間環(huán)節(jié)擴(kuò)產(chǎn)規(guī)模和速度遠(yuǎn)超預(yù)期。因此本輪多晶硅價格連續(xù)上漲,根本原因是光伏產(chǎn)業(yè)鏈中間環(huán)節(jié)的產(chǎn)能擴(kuò)張釋放相對超前且超量,而非硅料企業(yè)一己之力推動價格上漲。

從中下游制造企業(yè)的角度來看,關(guān)于上述說法更多的爭議來自于硅料企業(yè)常年高于產(chǎn)業(yè)鏈平均毛利水平的狀態(tài)。從往年財報水平來看,大部分多晶硅企業(yè)的毛利水平基本維持在30%以上,頭部企業(yè)的毛利潤甚至超過40%。相比之下,硅片是中下游制造環(huán)節(jié)的盈利能力引領(lǐng)者,以隆基為例,其硅片業(yè)務(wù)2020年的毛利為30 %,基本與多晶硅企業(yè)的平均線持平。

在中下游制造業(yè)眼中,硅料是暴利環(huán)節(jié),而這一點也是硅料價格不斷攀升背后,上下游一直“互懟”的關(guān)鍵所在。

在日前由硅業(yè)分會在新疆石河子舉辦的2021年多晶硅產(chǎn)業(yè)發(fā)展論壇上,保利協(xié)鑫(蘇州)新能源有限公司副總裁劉福解釋道,“硅料是化工行業(yè),有風(fēng)險、安全、投資密度、科技含量的門檻,回報周期也很長。多晶硅十幾年來經(jīng)歷過好幾次起落,漲的多瘋狂,跌的就有多瘋狂。去年5-6月所有硅料企業(yè)都在虧錢,今年的價格波動同樣是市場行為。光伏盡管經(jīng)歷了十幾年發(fā)展,但投資經(jīng)營行為仍存在不理性,這輪硅料價格的上漲推動是下游推上去的,鍋不應(yīng)該由硅料企業(yè)來背。”

新特能源股份有限公司副總經(jīng)理甘新業(yè)也表示,價格問題并非某個環(huán)節(jié)就能決定,政府或者任何一家企業(yè)都決定不了價格,價格是遵循市場原則。在特變做硅料的十幾年里,10萬、4萬、2萬價格都有過,只要上下游達(dá)成共識,就是市場行為,是有支撐的。

“去年硅料全成本5萬,有的客戶就認(rèn)為價格應(yīng)該5萬以下,此前下游環(huán)節(jié)盈利較高,客戶幾個億的采購訂單,為省10萬元談了一早上,現(xiàn)在只要求給到明確的量,價格方面已經(jīng)不甚在意,為了企業(yè)發(fā)展,這就是正常的。”甘新業(yè)感慨道,“多晶硅產(chǎn)業(yè)是系統(tǒng)的,啟停成本高,因此,多晶硅企業(yè)希望有一個穩(wěn)定的價格,不求大起大落。去年事故后價格上漲是必然的,巧婦難為無米之炊。長期看,價格會回歸理性,時間拉長到十年來看,誰也沒占便宜沒吃虧。對于一個產(chǎn)業(yè)來說,這是正常的。”

另一方面,上述觀點不僅事關(guān)硅料漲勢的起因,還對未來多晶硅的價格預(yù)判提供了思路。硅業(yè)分會認(rèn)為,全年硅料總供應(yīng)量57-58萬噸(含進(jìn)口)足夠保障終端全球160GW的裝機(jī)需求,而中間環(huán)節(jié)300GW以上的預(yù)期產(chǎn)能卻造成產(chǎn)業(yè)鏈各環(huán)節(jié)明顯的供需錯配。因此若要扭轉(zhuǎn)目前市場的失衡狀態(tài),勢必要從產(chǎn)業(yè)鏈相對過剩的環(huán)節(jié)開始調(diào)整。

中國有色金屬工業(yè)協(xié)會硅業(yè)分會專家委員會副主任呂錦標(biāo)也表示認(rèn)同,只有到成本控制一流的硅片、電池、組件一體化企業(yè)綜合毛利清零,需要虧現(xiàn)金流時,才可能選擇減產(chǎn)停產(chǎn),減少原料采購。如果還可以堅持,那就需要到2022年下半年建設(shè)中的超過30萬噸多晶硅陸續(xù)投產(chǎn),顯著增加供應(yīng)后可以促成硅料價格停漲回落。

有見證了硅料價格起落歷史的行業(yè)人士表示,“硅料企業(yè)已經(jīng)經(jīng)歷了數(shù)個暴漲、停產(chǎn)、退出的周期,面對當(dāng)下硅料價格的異常,硅料企業(yè)已經(jīng)在加速擴(kuò)產(chǎn)解決供應(yīng)問題,但下游擴(kuò)產(chǎn)太快,硅料企業(yè)產(chǎn)能完全跟不上,如果下游擴(kuò)的比硅料還要快,那么這個問題將會持續(xù)下去。”

在大全新能源公布的Q1業(yè)績中,大全新能源公司首席執(zhí)行官張龍根先生表示,“我們預(yù)計硅料環(huán)節(jié)的緊缺情況將持續(xù)到2022年中,之后隨著硅料新產(chǎn)能的投放將有所緩解。“

從整個行業(yè)的層面來看待多晶硅漲價的問題,中國光伏行業(yè)協(xié)會劉譯陽認(rèn)為,當(dāng)前多晶硅等原材料價格大幅上漲極大的削弱了光伏度電成本優(yōu)勢,給今年實現(xiàn)大規(guī)模裝機(jī)蒙上了一層陰影。產(chǎn)業(yè)鏈企業(yè)越是在優(yōu)勢地位時,越是在供不應(yīng)求時,越要居安思危,過高的價格不僅會抑制需求,而且短期內(nèi)過高的利潤率,不僅會影響上下游協(xié)同發(fā)展,更會吸引其他資本大舉進(jìn)入行業(yè),對當(dāng)前的行業(yè)格局帶來挑戰(zhàn),屆時又是一片殘酷的淘汰過程。

一方面,上下游產(chǎn)能不匹配給這一輪的多晶硅漲價提供了動機(jī),另一方面,中下游環(huán)節(jié)的囤貨生產(chǎn)、終端需求推進(jìn),也是漲價的一種助推力。在這場價格風(fēng)波中,產(chǎn)業(yè)鏈中幾乎沒有哪個環(huán)節(jié)可以獨善其身。光伏們了解到,目前幾家企業(yè)也在力推多晶硅期貨的實施,以應(yīng)對多晶硅價格的劇烈波動。

實際上,多晶硅這一輪的價格漲勢實際上也給行業(yè)提了個醒,光伏行業(yè)應(yīng)對行業(yè)環(huán)境變化的能力還尚未完善,在走向30·60的征程中,光伏行業(yè)自身仍亟待進(jìn)步。